Preguntas frecuentes sobre las ayudas directas a personas autónomas y empresas

- ¿Cuál es el plazo y la forma de presentación de las solicitudes?

- ¿Quién debe solicitar la ayuda en caso de formar parte de un grupo de consolidación fiscal en el impuesto sobre sociedades?

- Si una sociedad ha realizado una modificación estructural, ¿podrá optar a la ayuda? ¿qué documentación deberá aportar?

- ¿Puedo presentar más de una solicitud por CNAE diferentes?

- ¿Puede una empresa que forma parte de un grupo consolidado presentar la solicitud de forma individual?

- ¿Cómo debe presentar la solicitud una entidad que aplica el régimen de atribución de rentas en el IRPF?

- ¿Un empresario o profesional autónomo o entidad jurídica que ha cambiado de domicilio fiscal en 2019 o 2020 puede acceder a la ayuda? ¿Qué documentación deberá aportar?

- ¿Es necesario aportar el certificado de altas y bajas en el IAE?

- Tengo una modificación estructural, pero a fecha de solicitud no ha vencido el plazo para presentar los modelos tributarios que se exigen para presentar la solicitud. ¿Qué debo hacer?

- Cuándo empiezo a hacer la solicitud, ¿tengo que terminarla en ese momento?

- ¿Puedo hacer más de una solicitud?

- He cometido un error en la solicitud y ya la he enviado ¿qué puedo hacer?

¿Cuál es el plazo y la forma de presentación de las solicitudes?

El plazo de presentación de las solicitudes se iniciará a las 09:00 horas del 21 de OCTUBRE de 2021 y finalizará a las 12:00 horas del mediodía del 9 de NOVIEMBRE de 2021.

La forma de presentación de las solicitudes, requerimientos, notificaciones y demás trámites y gestiones de la convocatoria, se harán exclusivamente de forma telemática (medios electrónicos), no admitiéndose ningún otro medio.

El modelo de la solicitud, las indicaciones relativas a la cumplimentación y tramitación de las solicitudes, declaraciones responsables y demás modelos, se encuentran disponibles en la sede electrónica del Gobierno Vasco: https://www.euskadi.eus/servicios/1200901.

Únicamente se aceptarán dichos modelos.

¿Quién debe solicitar la ayuda en caso de formar parte de un grupo de consolidación fiscal en el impuesto sobre sociedades?

La solicitud será presentada por la sociedad representante del grupo, e incluirá todas las entidades que hayan formado parte del grupo en 2020, según se recoge en el artículo 3.4.

Si una sociedad ha realizado una modificación estructural, ¿podrá optar a la ayuda? ¿qué documentación deberá aportar?

En el caso de entidades que hayan realizado una modificación estructural de la sociedad mercantil entre el 01/01/2019 y el 31/12/2020, para poder acceder a las ayudas, deberán acreditar en el momento de presentar su solicitud la modificación estructural efectuada, el cumplimiento de las condiciones de elegibilidad y requisitos previstos, así como el volumen de operaciones en el IVA o tributo indirecto equivalente de cada uno de los años, así como el resto de parámetros previstos para el cálculo de la cuantía máxima de la ayuda, según lo previsto en el artículo 8.9.

Los documentos a presentar junto con la solicitud, de todas las entidades afectadas por la modificación estructural, serán los siguientes:

- Certificado acreditativo correspondiente a su domicilio fiscal.

- Certificado acreditativo de haber estado de alta en alguna de las actividades previstas en el Anexo I por las que se accede a las ayudas en 2019, 2020 y a fecha de solicitud.

- Certificados acreditativos del régimen del Impuesto sobre el Valor Añadido en 2019 y 2020.

- Declaraciones de IGIC (Canarias) o IPSI (Ceuta/Melilla) en 2019 y/o 2020, en su caso.

- Documentación acreditativa del desarrollo de actividades previstas en alguno de los códigos CNAE en 2019, 2020 y a fecha de solicitud, en su caso.

- Escrituras acreditativas de modificación estructural o societaria.

- Modelos 190 del 2020 presentados en todas las Administraciones Tributarias en las que opere la entidad.

- Modelo 200 del ejercicio 2019 y 2020. Declaración del Impuesto sobre Sociedades e Impuesto sobre la renta no Residentes.

- Modelo resumen anual de IVA de los ejercicios 2019 y 2020.

- Modelos 110-111 del ejercicio 2020 en todas las Administraciones Tributarias en las que opere la entidad.

Todos estos extremos serán revisados por la Administración y la no acreditación de forma suficiente supondrá, en su caso, la denegación de la ayuda.

¿Puedo presentar más de una solicitud por CNAE diferentes?

Sólo se admitirá una solicitud por solicitante, aunque se haya ejercido más de un CNAE. En caso de que una misma persona o entidad presente varias solicitudes sólo se tendrá en cuenta la última presentada electrónicamente, de acuerdo con lo establecido en el artículo 9.9.

La presentación de una nueva solicitud por quien tuviera una ya registrada anteriormente comportará automáticamente el desistimiento de ésta y la finalización del procedimiento respecto de la misma a cuyo efecto se dictará la oportuna resolución de desistimiento en los términos legalmente establecidos.

¿Puede una empresa que forma parte de un grupo consolidado presentar la solicitud de forma individual?

No. Las empresas que forman parte de un grupo de consolidación fiscal en 2020 NO podrán solicitar la ayuda de forma individual.

En caso de grupos, la entidad destinataria será el citado grupo como contribuyente único, y no cada una de las entidades que lo integran. La solicitud de la ayuda, que habrá de ser presentada por la sociedad representante del grupo, incluirá todas las entidades que hayan formado parte del grupo en 2020, sin que éstas puedan solicitar la ayuda de forma individual, de acuerdo a lo establecido en el artículo 3.4.

Sin embargo, una empresa que formó parte en 2019 de un grupo que tributaba en régimen de consolidación fiscal en el IS, pero que en 2020 ya no formaba parte, podrá solicitar la ayuda de forma individualizada.

¿Cómo debe presentar la solicitud una entidad que aplica el régimen de atribución de rentas en el IRPF?

En el caso de las entidades en régimen de atribución de rentas en IRPF la beneficiaria de la ayuda concedida será la propia entidad y no cada uno de sus socios, comuneros, herederos o partícipes, en aplicación del artículo 3.3. Además, las magnitudes a considerar para determinar la ayuda a conceder se calcularán en sede de la entidad.

¿Un empresario o profesional autónomo o entidad jurídica que ha cambiado de domicilio fiscal en 2019 o 2020 puede acceder a la ayuda? ¿Qué documentación deberá aportar?

SÍ se puede acceder a la ayuda siempre y cuando tenga su domicilio fiscal en Euskadi a fecha de solicitud, si se cumplen las condiciones de elegibilidad y resto de requisitos, salvo que se trate de grupos que tributen en régimen de consolidación fiscal en el IS en 2020, y personas y entidades con un volumen de operaciones en 2020 superior a 10 millones de euros, en cuyo caso no es exigible el requisito de domicilio fiscal en Euskadi, según lo previsto en la letra a) del artículo 5.1.

Cuando se trate de grupos, y personas o entidades con un volumen de operaciones en 2020 superior a 10 millones de euros para poder acceder a las ayudas deberán operar en Euskadi. A estos efectos, se entiende que operan en Euskadi cuando la residencia de alguno de los perceptores de retribuciones del trabajo personal consignada en la declaración informativa resumen anual de retenciones e ingresos a cuenta declarada o comprobada por la Administración, se encuentre en Euskadi.

Si en el ejercicio 2019 y/o 2020 su domicilio fiscal fue distinto al de la fecha de solicitud, a fin de poder verificar el cumplimiento de las condiciones de elegibilidad y requisitos previstos, y calcular la cuantía máxima de la ayuda, se le requerirá a la persona o entidad solicitante que aporte la siguiente documentación, para cada ejercicio en el que el domicilio fiscal sea distinto al de la fecha de solicitud de la ayuda:

- Certificado acreditativo de su domicilio fiscal en dicho ejercicio, emitido por la Administración Tributaria correspondiente.

- Certificado acreditativo de haber estado de alta en los epígrafes de IAE o códigos CNAE por los que accede a las ayudas en el ejercicio, y de estar de alta a la fecha de la solicitud, emitido por la Administración Tributaria correspondiente.

- Certificado acreditativo de los distintos regímenes de IVA aplicados en el ejercicio, emitido por la Administración Tributaria correspondiente.

- Modelo resumen anual de IVA del ejercicio en caso de solicitudes de las Líneas 2 y 3. En caso de que haya aplicado el régimen especial del recargo de equivalencia en 2019 o 2020 o que no esté obligado a presentar declaración periódica el IVA:

- Modelo 100 declaración de IRPF del 2020 si se trata de una persona física.

- Modelo 184 de 2020 si se trata de una entidad en atribución de rentas en IRPF.

- Modelo 200 declaración del IS del 2020 si se trata de una entidad (en su caso, para sociedades integrantes de grupo modelo 220).

- En caso de solicitudes de las Líneas 2 y 3 y si uno de los ejercicios en los que el domicilio fiscal es distinto al de la fecha de solicitud es el 2019:

- Modelo 100 declaración de IRPF del 2019 si se trata de una persona física.

- Modelo 184 de 2019 si se trata de una entidad en atribución de rentas en IRPF.

- Modelo 200 declaración del IS del 2019 si se trata de una entidad.

- Modelo 220 del 2019 si se trata de un grupo que tribute en el régimen de consolidación fiscal en el IS.

- En caso de solicitudes de las Líneas 2 y 3, y si uno de los ejercicios en los que el domicilio fiscal es distinto al de la fecha de solicitud es el 2020, modelos 110/111 presentados en el ejercicio 2020 en todas las Administraciones Tributarias.

- En caso de solicitudes de la Línea 3, y si uno de los ejercicios en los que el domicilio fiscal es distinto al de la fecha de solicitud es el 2020, modelos 190 presentados en 2020 en todas las Administraciones Tributarias.

¿Es necesario aportar el certificado de altas y bajas en el IAE?

NO el solicitante no deberá aportar ningún certificado del Impuesto de Actividades Económicas, ya que dicha información será obtenida por el órgano gestor a través de las Administraciones Tributarias.

Únicamente, en los casos de modificaciones estructurales, cambios de domicilio fiscal y aquellos casos en los que el solicitante desarrolle una actividad bajo uno de los CNAE incluidos en el Anexo I y no esté de alta en ninguno de los epígrafes de IAE que figuran en dicho Anexo, se deberá acreditar en la solicitud la justificación documental que acredite el desarrollo de actividad en el CNAE alegado, de acuerdo con lo recogido en la letra b) del artículo 5.1 y el artículo 8.9.

Tengo una modificación estructural, pero a fecha de solicitud no ha vencido el plazo para presentar los modelos tributarios que se exigen para presentar la solicitud. ¿Qué debo hacer?

Si a fecha de la presentación de la solicitud de ayuda aún no ha presentado los modelos que se exigen en la convocatoria para justificar los cambios societarios, realice la solicitud sin aportar dicha documentación y apórtela cuando disponga de ella.

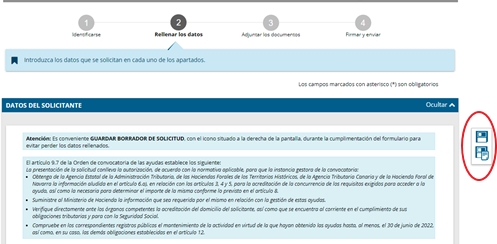

Cuándo empiezo a hacer la solicitud, ¿tengo que terminarla en ese momento?

NO. La solicitud permite ser guardada y recuperada en otro momento, a través de los botones que se encuentran a la derecha de la solicitud. Se recomienda ir guardando la información a medida que se introduce.

¿Puedo hacer más de una solicitud?

Solo se admitirá una solicitud por solicitante. En caso de que una misma persona o entidad presente varias solicitudes sólo se tendrá en cuenta la última presentada electrónicamente. La presentación de una nueva solicitud dará por desistida la anteriormente presentada en los términos legalmente establecidos.

Quien tuviere formulada solicitud a 30 de septiembre de 2021, pendiente de resolución a la fecha de publicación de esta Orden y desee completarla para incluir en ella las pérdidas contables ocasionadas por el desarrollo de la actividad empresarial y añadir aquellas deudas correspondientes al periodo 1 de junio a 30 de septiembre de 2021, podrá optar bien por cumplimentar el modelo para completar la solicitud ya formulada con dichos datos o bien formular una nueva solicitud agrupando en ella los datos contenidos en la ya presentada junto con los nuevos. En el primer caso la solicitud conservará el lugar que inicialmente ocupaba en el orden sucesivo de resolución. En caso de formular nueva solicitud completa esta comportará el desistimiento automático de la anteriormente presentada, y ocupará en el orden sucesivo de resolución el lugar correspondiente a su presentación.

Quien contase con una resolución de concesión de ayuda dimanante de una solicitud formulada, cuyo importe fuese inferior al respectivo límite de ayuda recogido en el artículo 8, podrá formular nueva solicitud para incluir en ella las pérdidas en la actividad y añadir aquellas deudas correspondientes al periodo 1 de junio a 30 de septiembre de 2021. En este caso el importe de la ayuda a conceder no podrá, en unión de la ya concedida, superar el respectivo límite máximo previsto en el citado artículo 8.

He cometido un error en la solicitud y ya la he enviado ¿qué puedo hacer?

Las solicitudes enviadas, no se pueden modificar. Si el plazo de presentación de solicitudes se encuentra abierto, podrá realizar una nueva solicitud, teniendo en cuenta que la nueva solicitud comportará automáticamente el desistimiento de la anterior.

- Resumen de las líneas subvencionales

- ¿Qué requisitos hay que cumplir para solicitar la ayuda?

- ¿Se puede solicitar la ayuda en caso de no estar dado de alta en ninguno de los epígrafes del IAE equivalentes de los CNAE del anexo I y, sin embargo, desarrollar una actividad bajo alguno de los CNAE incluidos en dicho Anexo I?

- Tributo bajo el régimen especial del recargo de equivalencia en el IVA, ¿por cuál de las líneas debo optar?

- ¿Puedo solicitar la ayuda de la línea 2 si tributo bajo el régimen simplificado del IVA?

- A efectos de los requisitos de elegibilidad y determinación de la cuantía de la ayuda, ¿se tienen en consideración la totalidad de las actividades llevadas a cabo o únicamente las contenidas en el Anexo I?

- ¿Se debe acreditar el descenso en el volumen de operaciones y no haber tenido resultado negativo en 2019 en la línea subvencional 1?

- ¿Puedo solicitar la ayuda si he iniciado la actividad en 2020?

- ¿Puedo solicitar la ayuda si he iniciado la actividad en 2019?

- ¿Puedo solicitar la ayuda en caso de que haya ejercido la actividad en 2019 y en 2020 por un periodo inferior al año?

- ¿Qué línea subvencional debo solicitar en caso de formar parte de un grupo de consolidación fiscal en el impuesto sobre sociedades?

- ¿Qué se tomará de referencia para considerar si se ha iniciado actividad en 2019 o 2020 a efectos del cálculo de la ayuda?

- ¿Qué ocurre si he renunciado al régimen simplificado en 2021?

- ¿Qué ocurre si tributo bajo el régimen especial del recargo de equivalencia para determinadas actividades y bajo el régimen general del IVA para otras?

- Un profesional autónomo o entidad que se ha dado de alta en 2020 con posterioridad al 31/3/2020, ¿puede solicitar la ayuda?

- En 2019 o 2020 estaba dado de alta en alguno de los epígrafes del IAE equivalentes a los CNAE del Anexo I, pero en 2021 no lo estoy, ¿puedo optar a la ayuda?

- Si en el ejercicio 2019 he tenido rendimiento neto negativo en el IRPF o en el impuesto sobre sociedades, ¿podré recibir la ayuda?

- ¿Puede un establecimiento permanente de una empresa no residente acceder a estas ayudas?

- ¿Cómo se determina el número de empleados a efectos del cálculo de la cuantía de la ayuda?

- ¿Cómo se acredita el descenso en el volumen de operaciones si no se presenta declaración de IVA? (por realizar exclusivamente operaciones no sujetas o exentas, por estar en régimen especial del recargo de equivalencia, etc.)

- ¿Cómo se calcula el descenso en el volumen de operaciones en caso de que haya iniciado la actividad entre el 1/1/2020 y el 31/3/2020?

- ¿Cómo se calcula el descenso en el volumen de operaciones en caso de que haya iniciado la actividad en 2019?

- ¿Cómo se establece el cumplimiento de los requisitos de elegibilidad y de determinación de la cuantía de la ayuda en caso de formar parte de un grupo de consolidación fiscal en el impuesto sobre sociedades?

Resumen de las líneas subvencionales

|

LÍNEA |

DESCRIPCIÓN |

CUANTÍA MÁXIMA DE LA AYUDA |

|

1 |

Personas empresarias individuales y profesionales autónomas, así como entidades en régimen de atribución de rentas del IRPF que hayan aplicado el régimen simplificado del IVA en 2019 o 2020 con domicilio fiscal en la CAPV |

3.000 euros |

|

Personas empresarias individuales y profesionales autónomas, así como entidades en régimen de atribución de rentas del IRPF que hayan aplicado el régimen especial del recargo de equivalencia del IVA en 2019 o 2020 con domicilio fiscal en la CAPV (1) |

||

|

2 |

Personas empresarias individuales y profesionales autónomas, así como entidades en régimen de atribución de rentas del IRPF que hayan aplicado el régimen especial del recargo de equivalencia del IVA en 2019 o 2020 con domicilio fiscal en la CAPV (1) |

Siempre que el volumen de operaciones haya caído más del 30% en 2020 respecto a 2019, la ayuda máxima que se concederá será: Máximo 10 empleados → 40% de la caída del volumen de operaciones que exceda de dicho 30% Más de 10 empleados → 20% de la caída del volumen de operaciones que exceda de dicho 30% La ayuda máxima no podrá ser inferior a 4.000 euros ni superior a 200.000 euros |

|

Personas empresarias individuales o profesionales autónomas y entidades cuyo volumen de operaciones en 2020 haya sido inferior o igual a 10 millones de euros y NO tributen en régimen de consolidación fiscal en 2020 en el Impuesto de Sociedades con domicilio fiscal en la CAPV, y que no correspondan a la Línea 1 |

||

|

3 |

Grupos que tributen en régimen de consolidación fiscal en el IS y personas empresarias individuales y profesionales autónomas o entidades cuyo volumen de operaciones anual declarado o comprobado por la Administración Pública en 2020 sea superior a 10 millones de euros |

(1) Se puede optar por la Línea 1 o por la Línea 2, salvo que inicien la actividad por la que acceden a estas ayudas entre el 1/1/2020 y el 31/3/2020, en cuyo caso sólo podrán optar por la Línea 1.

¿Qué requisitos hay que cumplir para solicitar la ayuda?

Se resumen en la tabla siguiente las condiciones de elegibilidad y requisitos que deben cumplir las personas y entidades solicitantes para poder acceder a las ayudas en cada una de las Líneas:

|

LÍNEA |

1 |

2 |

3 |

|

Personalidad jurídica |

Empresarios o profesionales autónomos y entidades en atribución de rentas en IRPF |

Empresarios o profesionales autónomos y entidades (no integrantes de grupo en régimen de consolidación fiscal en el IS en 2020) |

Empresarios o profesionales autónomos, entidades y grupos en régimen de consolidación fiscal en el IS en 2020 |

|

Volumen operaciones en 2020 |

No aplica |

Inferior o igual a 10 millones de euros |

Superior a 10 millones de euros, salvo grupos en régimen de consolidación fiscal en el IS en 2020 |

|

Domicilio fiscal |

En Euskadi (o establecimiento permanente en Euskadi) |

En Euskadi (o establecimiento permanente en Euskadi) |

Dentro y fuera de Euskadi (o establecimiento permanente en Euskadi) si opera en este territorio (1) |

|

CNAE/IAE |

Haber ejercido, al menos, una actividad prevista en los CNAE/IAE del Anexo I en 2019 y 2020, y ejercer alguna de ellas en la fecha de presentación de la solicitud |

Haber ejercido, al menos, una actividad prevista en los CNAE/IAE del Anexo I en 2019 y 2020, y ejercer alguna de ellas en la fecha de presentación de la solicitud |

Haber ejercido, al menos, una actividad prevista en los CNAE/IAE del Anexo I en 2019 y 2020, y ejercer alguna de ellas en la fecha de presentación de la solicitud. En grupos, su ejercicio como actividad principal en 2019, 2020 y a fecha de solicitud |

|

Régimen de IVA |

Régimen simplificado y/o recargo de equivalencia en 2019 o 2020 |

Cualquier régimen de IVA salvo régimen simplificado y salvo recargo de equivalencia si ha iniciado actividad entre el 1/1/2020 y el 31/3/2020 |

Cualquier régimen de IVA salvo régimen simplificado y salvo recargo de equivalencia si ha iniciado actividad entre el 1/1/2020 y el 31/3/2020 |

|

Resultado 2019 |

No aplica |

Resultado neto positivo en 2019 por sus actividades económicas, excluidas las ganancias o pérdidas patrimoniales de bienes afectos a dichas actividades económicas, o en su caso, base imponible positiva del IS o del IRNR del 2019, antes de la aplicación de reservas y compensación de bases imponibles negativas (2) |

|

|

Caída del volumen de operaciones del 2020 respecto a 2019 |

No aplica |

Caída superior al 30% del volumen de operaciones anual en el IVA o tributo indirecto equivalente en 2020 respecto a 2019 |

|

|

Otros requisitos |

Resto de requisitos previstos en la orden por la que se regulan estas ayudas |

Resto de requisitos previstos en la orden por la que se regulan estas ayudas (3) |

|

(1) A estos efectos, se entiende que operan cuando la residencia de alguno de los perceptores de retribuciones del trabajo personal en la declaración informativa resumen anual de retenciones e ingresos a cuenta declarada o comprobada por la Administración, se encuentre en Euskadi.

(2) Salvo en caso de personas y entidades que se hayan creado y/o dado de alta en las actividades previstas por las que se accede a las ayudas entre el 1/1/2020 y el 31/3/2020.

(3) En caso de grupos que hayan tributado en el régimen de consolidación fiscal en el IS en 2020, los requisitos relacionados en las letras c) a j) del apartado 1 del artículo 5 habrán de concurrir en todas las sociedades integrantes del grupo en 2020, sin perjuicio de otros compromisos que se extiendan hasta 2022.

¿Se puede solicitar la ayuda en caso de no estar dado de alta en ninguno de los epígrafes del IAE equivalentes de los CNAE del anexo I y, sin embargo, desarrollar una actividad bajo alguno de los CNAE incluidos en dicho anexo I?

Sí, se puede efectuar la solicitud. En ese caso, se deberá adjuntar junto con la solicitud el justificante documental de desarrollo de actividad en el CNAE que le dé derecho a solicitar estas ayudas (certificado acreditativo de la Seguridad Social, certificado acreditativo del Registro Mercantil, escritura de constitución, etc.), en aplicación de la letra b) del artículo 5.1.

Tributo bajo el régimen especial del recargo de equivalencia en el IVA, ¿por cuál de las líneas debo optar?

Si has tributado bajo el régimen especial del recargo de equivalencia en 2019 o 2020, puedes optar por la ayuda de la Línea 1 o por la Línea 2, salvo que hayas iniciado la actividad por la que accedes a la ayuda entre el 01/01/2020 y el 31/03/2020 o salvo que hayas tributado bajo el régimen simplificado en el IVA en alguna otra actividad en 2019 o 2020, en cuyo caso deberás acceder a la ayuda por la Línea 1 (letra a) del artículo 2.2 y letra a) del artículo 8.2).

¿Puedo solicitar la ayuda de la línea 2 si tributo bajo el régimen simplificado del IVA?

No, si has tributado bajo el régimen simplificado en 2019 o 2020 en alguna de las actividades, deberás acceder a la ayuda por la Línea 1, aunque realices otras actividades en las que sean de aplicación otros regímenes (letra a) del artículo 2.2 y letra a) del artículo 8.2).

A efectos de los requisitos de elegibilidad y determinación de la cuantía de la ayuda, ¿se tienen en consideración la totalidad de las actividades llevadas a cabo o únicamente las contenidas en el anexo I?

A efectos de la aplicación de todos los parámetros contenidos en las bases de esta ayuda, se atenderá al conjunto de actividades llevadas a cabo por la persona física, entidad o grupo solicitante de la ayuda, con independencia de que correspondan, o no, a actividades del Anexo I, en aplicación de la letra b) del artículo 5.1 y del artículo 8.5.

¿Se debe acreditar el descenso en el volumen de operaciones y no haber tenido resultado negativo en 2019 en la línea subvencional 1?

No será necesario acreditar un descenso en el volumen de operaciones ni haber tenido un resultado neto positivo en el IRPF o base imponible positiva antes de la aplicación de reservas y compensación de bases imponibles negativas en el IS en 2019 si se solicita la ayuda por la Línea 1, tal y como se señala en la letra a) del artículo 8.2 y en el artículo 4.2.

¿Puedo solicitar la ayuda si he iniciado la actividad en 2020?

Sí, siempre y cuando la fecha de inicio de la actividad del Anexo I por la que se accede a las ayudas se encuentre entre el 1/1/2020 y el 31/3/2020 y se haya mantenido de alta a la fecha de la solicitud. Asimismo, se deberán cumplir el resto de condiciones de elegibilidad y los requisitos previstos.

En el caso de las personas y entidades que hayan iniciado en 2020 la actividad por la que se accede a las ayudas, para las Líneas 2 y 3, el sistema de cálculo de la caída del volumen de operaciones del 2020 se recoge en el artículo 8.7. Por otra parte, aquellas que hayan iniciado la actividad por la que se accede a las ayudas entre el 1/1/2020 y el 31/3/2020, y que hayan aplicado en el ejercicio 2020 el régimen simplificado o el régimen especial del recargo de equivalencia en el IVA en alguna de sus actividades, sólo podrán acceder a la ayuda de la Línea 1, según lo previsto en la letra a) del artículo 8.2.

¿Puedo solicitar la ayuda si he iniciado la actividad en 2019?

Sí, siempre y cuando se haya mantenido de alta en 2019 y en algún día de 2020 en alguna de las actividades del Anexo I por las que se accede a las ayudas, y se haya mantenido de alta a la fecha de solicitud.

En el caso de las personas y entidades que hayan iniciado la actividad por la que se accede a las ayudas en 2019, para las Líneas 2 y 3, el sistema de cálculo de la caída del volumen de operaciones del 2020 se recoge en el artículo 8.6. Por otra parte, aquellas que hayan iniciado la actividad por la que se accede a las ayudas en 2019 y que hayan aplicado en 2019 o 2020 el régimen simplificado o que, habiendo aplicado el régimen especial del recargo de equivalencia en el IVA en 2019 o 2020 en alguna de sus actividades, hayan optado por la Línea 1, la ayuda máxima será de 3.000 euros, según lo previsto en la letra a) del artículo 8.2.

¿Puedo solicitar la ayuda en caso de que haya ejercido la actividad en 2019 y en 2020 por un periodo inferior al año?

Sí, siempre y cuando se haya mantenido de alta en alguna de las actividades por las que se accede a las ayudas a la fecha de solicitud y cumpla el resto de condiciones de elegibilidad y los requisitos previstos.

En concreto, para las Líneas 2 y 3, en el caso de personas o entidades que hayan estado en situación de alta en las actividades por las que se accede a las ayudas durante un periodo inferior al año en 2019 y en 2020, para el cálculo de la caída de volumen de operaciones del 2020 respecto del 2019, se considerará el volumen de operaciones anual declarado o comprobado por la Administración en el IVA o tributo indirecto equivalente para cada uno de los años, en aplicación del artículo 8.8.

¿Qué linea subvencional debo solicitar en caso de formar parte de un grupo de consolidación fiscal en el impuesto sobre sociedades?

Las entidades que forman parte de un grupo de consolidación fiscal en 2020 NO podrán solicitar la ayuda de forma individual. Se entenderá como destinatario a efectos del cumplimiento de los requisitos de elegibilidad y transferencias, el citado grupo como contribuyente único, y no cada una de las entidades que lo integran, según se establece en el artículo 3.4. El grupo deberá acceder a la ayuda de la Línea 3.

¿Qué se tomará de referencia para considerar si se ha iniciado actividad en 2019 o 2020 a efectos del cálculo de la ayuda?

Para determinar si una persona o entidad solicitante ha iniciado la actividad prevista en el Anexo I por la que se accede a estas ayudas o si se ha creado entre el 1 de enero de 2019 y el 31 de marzo de 2020 a efectos del cálculo de la misma (es decir, para la aplicación de los apartados 6, 7 u 8 del artículo 8) se tomarán de referencia las fechas de alta y de baja de los epígrafes de IAE correspondientes facilitados por las Administraciones Tributarias.

¿Qué ocurre si he renunciado al régimen simplificado en 2021?

La aplicación en 2019 o 2020 del régimen simplificado en el IVA en alguna de las actividades desarrolladas por el solicitante prevalecerá en la asignación de la ayuda, con independencia de que realice otras actividades en las que sean de aplicación otros regímenes, incluso aunque haya renunciado al régimen simplificado en 2021, según se establece en la letra a) artículo 8.2.

Por tanto, las personas y entidades que hayan aplicado en 2019 o 2020 el régimen simplificado del IVA, y que cumplan el resto de condiciones de elegibilidad y requisitos, sólo podrán realizar su solicitud en la Línea 1, con independencia del régimen de IVA que apliquen en el 2021.

¿Qué ocurre si tributo bajo el régimen especial del recargo de equivalencia para determinadas actividades y bajo el régimen general del IVA para otras?

En caso de no haber aplicado en ninguno de los ejercicios 2019 y 2020 el régimen simplificado en el IVA en ninguna de sus actividades, en la asignación de la ayuda prevalecerá la aplicación en 2019 o 2020 del régimen especial del recargo de equivalencia en alguna actividad, en aplicación de la letra a) del artículo 8.2.

Por tanto, las personas y entidades que hayan aplicado en 2019 o 2020 el régimen especial del recargo de equivalencia, con independencia de que realicen otras actividades a las que resulte de aplicación otro régimen de IVA, podrán optar en su solicitud por la Línea 1 o por la Línea 2, salvo que hayan iniciado la actividad por la que se accede a estas ayudas entre el 1 de enero de 2020 y el 31 de marzo de 2020, o salvo que hayan aplicado el régimen simplificado en el IVA en alguna de las actividades en 2019 o 2020, en cuyo caso, sólo podrán realizar su solicitud por la Línea 1.

Un profesional autónomo o entidad que se ha dado de alta en 2020 con posterioridad al 31/3/2020, ¿puede solicitar la ayuda?

NO podrán acceder a estas ayudas quienes se hayan dado de alta en la actividad que da derecho a las mismas con posterioridad al 31 de marzo de 2020, de acuerdo a lo establecido en la letra d) del artículo 4.1.

En 2019 o 2020 estaba dado de alta en alguno de los epígrafes del IAE equivalentes a los CNAE del Anexo I, pero en 2021 no lo estoy, ¿puedo optar a la ayuda?

Para acceder a la ayuda es requisito estar dado de alta en alguno de los IAE previstos a la fecha de presentación de la solicitud. En este sentido, en la letra b) del artículo 5.1, para poder acceder a la condición de persona o entidad beneficiaria se establece como requisito haber ejercido, al menos, una actividad prevista en los CNAE del Anexo I, en los ejercicios 2019 y 2020, y ejercer alguna de ellas en la fecha de presentación de la solicitud (salvo lo previsto para los que se hayan dado de alta entre el 1 de enero de 2020 y 31 de marzo de 2020).

En caso de grupos, bien la entidad dominante, bien cualquiera de las entidades dependientes, habrán debido realizar en 2019 y 2020 y, continuar desarrollando a fecha de solicitud de la ayuda, al menos una de las actividades previstas en el Anexo I como actividad principal, según lo previsto en la letra b) del artículo 5.1.

De acuerdo con lo anterior, se entiende que la persona, entidad o grupo se encuentra comprendido en un CNAE cuando haya realizado actividad bajo alguno de los epígrafes del IAE a los que se asocia en la tabla de equivalencias del Anexo I.

Si en el ejercicio 2019 he tenido rendimiento neto negativo en el IRPF o en el impuesto sobre sociedades, ¿podré recibir la ayuda?

Sí podrá acceder a la ayuda si solicita la ayuda de la Línea 1, por cumplir todas las condiciones de elegibilidad y los requisitos previstos para ello, según lo establecido en el artículo 4.2.

En concreto, si se cumplen el resto de condiciones de elegibilidad y requisitos previstos, no se tendrá en cuenta el rendimiento neto en el IRPF o en el IS en 2019 en los siguientes casos:

- Las personas y entidades en régimen de atribución de rentas en el IRPF que hayan aplicado el régimen simplificado en el IVA en 2019 o 2020.

- Las personas y entidades que hayan aplicado el recargo de equivalencia en el IVA en 2019 o 2020, cuando opten por una ayuda máxima de 3.000 euros.

Tampoco será necesario un rendimiento neto positivo en el IRPF o en el IS en 2019, en el caso de las personas y entidades que se hayan creado y/o dado de alta en las actividades previstas entre el 1 de enero de 2020 y el 31 de marzo de 2020, cuando cumplan todas las condiciones de elegibilidad y los requisitos para acceder a las ayudas.

¿Puede un establecimiento permanente de una empresa no residente acceder a estas ayudas?

Sí, las entidades no residentes no financieras que operen en Euskadi a través de un establecimiento permanente, que cumplan todas las condiciones de elegibilidad y requisitos previstos, pueden acceder a estas ayudas, según lo previsto en la letra a) del artículo 5.1.

A estos efectos, se entiende que opera en Euskadi cuando se encuentre en dicho territorio la residencia de alguno de los perceptores de las retribuciones del trabajo personal consignadas en la declaración informativa resumen anual de retenciones e ingresos a cuenta declarada o comprobada por la Administración.

¿Cómo se determina el número de empleados a efectos del cálculo de la cuantía de la ayuda?

Se calculará teniendo en cuenta el número medio en 2020 de los perceptores de los rendimientos dinerarios del trabajo consignados en las declaraciones mensuales o trimestrales de retenciones e ingresos a cuenta (modelo 110-111), en aplicación de la letra b) del artículo 8.2.

¿Cómo se acredita el descenso en el volumen de operaciones si no se presenta declaración de IVA? (por realizar exclusivamente operaciones no sujetas o exentas, por estar en régimen especial del recargo de equivalencia, etc.)

Para contribuyentes del IRPF, se entenderá que el volumen de operaciones en 2019 y 2020 lo constituye la totalidad de los ingresos íntegros fiscalmente computables procedentes de la actividad económica incluidos en las declaraciones del IRPF de 2019 y 2020 (letra a) del artículo 8.10).

Para contribuyentes del IS o del IRNR con establecimiento permanente, se entenderá que el volumen de operaciones en 2019 y 2020 lo constituye el importe neto de la cifra de negocios que consta en el IS de 2019 y 2020 (letra b) del artículo 8.10).

¿Cómo se calcula el descenso en el volumen de operaciones en caso de que haya iniciado la actividad entre el 1/1/2020 y el 31/3/2020?

Para las Líneas 2 y 3, en el caso de personas o entidades que hayan iniciado la actividad del Anexo I por la que se accede a las ayudas o se hayan creado entre el 1/1/2020 y el 31/3/2020, y siempre que se hayan mantenido de alta en alguna de las actividades previstas por las que se accede a las ayudas a la fecha de solicitud, para el cálculo de la caída del volumen de operaciones se comparará el volumen de operaciones anual del año 2020 declarado o comprobado con el volumen de operaciones que se obtenga de elevar al periodo de actividad en 2020 el volumen declarado o comprobado para el primer trimestre de 2020, en aplicación del artículo 8.7.

Ejemplo para las Líneas 2 y 3:

Una persona o entidad beneficiaria se dio de alta en el epígrafe de IAE por el que accede a esta ayuda, cumpliendo el resto de condiciones de elegibilidad y requisitos, el 1/2/2020.

El cálculo de la cuantía máxima de la ayuda será:

|

Fecha de alta en el epígrafe elegible |

1/2/2020 |

|

Días de alta en 2020 |

366 - 31 = 335 días |

|

Días de alta en el 1º trimestre de 2020 |

29 + 31 = 60 días |

|

Volumen de operaciones declarado en 2020 |

100.000 euros |

|

Volumen de operaciones declarado en el 1º trimestre de 2020 |

40.000 euros |

|

Volumen de operaciones 2020 elevado al periodo de actividad, a utilizar en el cálculo de la caída de facturación |

40.000 / 60 x 335 = 223.333,33 euros |

|

% Caída del volumen de operaciones |

(223.333,33 - 100.000) / 223.333,33 = 55,22% (mayor al 30%) |

|

Cuantía máxima si nº empleados es menor o igual a 10 empleados |

223.333,33 x (55,22%-30%) x 40% = 22.533,33 euros |

Por otra parte, en lo relativo a la Línea 1, las personas y entidades que hayan aplicado en 2019 o 2020 el régimen simplificado o el régimen especial del recargo de equivalencia en el IVA en alguna de sus actividades sólo podrán acceder a una ayuda máxima de 3.000 euros, según lo previsto en la letra a) del artículo 8.2.

¿Cómo se calcula el descenso en el volumen de operaciones en caso de que haya iniciado la actividad en 2019?

Para las Líneas 2 y 3, en el caso de personas o entidades que hayan iniciado la actividad del Anexo I por la que se accede a las ayudas o se hayan creado entre el 1/1/2019 y el 31/12/2019, y siempre que se hayan mantenido de alta en alguna de las actividades por las que se accede a las ayudas durante todo el 2019 restante, en algún día del 2020 y se hayan mantenido de alta a la fecha de solicitud, para el cálculo del descenso del volumen de operaciones se elevará al año el volumen de operaciones de 2019 declarado o comprobado, en aplicación del artículo 8.6.

Ejemplo Línea 2 y 3:

Una persona o entidad se dio de alta en el epígrafe de IAE por el que accede a esta ayuda, cumpliendo el resto de condiciones de elegibilidad y requisitos, el 1/3/2019, y se mantuvo de alta en dicha actividad durante todo el 2019, el 2020 y a fecha de solicitud. El cálculo de la cuantía máxima de la ayuda será:

|

Fecha de alta en el epígrafe elegible |

1/3/2019 |

|

Días de alta en 2019 |

365 - 31 - 28 = 306 días |

|

Volumen de operaciones declarado en 2019 |

100.000 euros |

|

Volumen de operaciones declarado en 2020 |

30.000 euros |

|

Volumen de operaciones 2019 elevado al año, a utilizar en el cálculo de la caída de facturación |

100.000 / 306 x 365 = 119.281,05 euros |

|

% Caída del volumen de operaciones |

(119.281,05 - 30.000) / 119.281,05 = 74,85% (mayor al 30%) |

|

Cuantía máxima si nº empleados es menor o igual a 10 empleados |

119.281,05 x (74,85% - 30%) x 40% = 21.399,02 euros |

Por otra parte, en estos casos, las personas y entidades que hayan aplicado en 2019 o 2020 el régimen simplificado en alguna de sus actividades o aquellas que hayan aplicado el régimen especial del recargo de equivalencia en el IVA en 2019 o 2020 en alguna de sus actividades y que hayan optado por la Línea 1, la ayuda máxima será de 3.000 euros, en aplicación de la letra a) del artículo 8.2.

¿Cómo se establece el cumplimiento de los requisitos de elegibilidad y de determinación de la cuantía de la ayuda en caso de formar parte de un grupo de consolidación fiscal en el impuesto sobre sociedades?

En el caso de grupos que tributan en régimen de consolidación fiscal en el IS, se entenderá como destinatario a efectos del cumplimiento de los requisitos de elegibilidad y transferencias, el grupo como un contribuyente único, y no cada una de las entidades que lo integran (artículo 3.4).

La solicitud de la ayuda habrá de ser presentada por la sociedad representante del grupo, e incluirá todas las entidades que hayan formado parte del grupo en 2020.

Sin embargo, sólo podrán acceder a las ayudas los grupos que hayan tenido en el 2019 una base imponible positiva del IS o del IRNR, antes de la aplicación de reservas y compensación de bases imponibles negativas (letra e) del artículo 4.1)

Cuando se trate de grupos, se establece como requisito para poder solicitar estas ayudas que el grupo opere en Euskadi. A estos efectos, se entiende que opera en este territorio cuando se encuentre en dicho territorio la residencia de alguno de los perceptores de retribuciones del trabajo personal consignados en la declaración informativa resumen anual de retenciones e ingresos a cuenta declarada o comprobada por la Administración (letra a) del artículo 5.1).

Asimismo, bien la entidad dominante, bien cualquiera de las entidades dependientes, habrán debido realizar en 2019 y 2020 y, continuar desarrollando a fecha de solicitud de la ayuda al menos una de las actividades previstas en el Anexo I como actividad principal (letra b) del artículo 5.1).

Por otra parte, se prevé que los requisitos relacionados en las letras c) a j) del artículo 5.1 habrán de concurrir en todas las sociedades integrantes del grupo en 2020, sin perjuicio de otros compromisos que se extiendan hasta 2022 (artículo 5.2).

En cuanto al volumen de operaciones a considerar para determinar la caída de la actividad, será el resultado de sumar los volúmenes de operaciones de todas las entidades que formaron parte del mismo grupo tanto en 2019 como en 2020 (artículo 8.3).

- ¿Cómo se calcula la ayuda máxima correspondiente a la línea 2?

- ¿Cómo se calcula la ayuda máxima correspondiente a la línea 3 en caso de una empresa no perteneciente a un grupo?

- ¿Cómo se calcula la ayuda máxima correspondiente a la línea 3 en caso de un grupo en régimen de consolidación fiscal en 2020?

- En el caso de la línea 2, del cálculo de la cuantía máxima de la ayuda me corresponde una ayuda de 2.500 €. ¿Tengo derecho a la ayuda? ¿Por qué importe?

- En el caso de la línea 2, una empresa tiene deuda admisible por un importe de 2.500 €, sin embargo, tras el cálculo de la cuantía máxima le correspondería un importe de 4.000 €, ¿Cuál es el importe subvencionable?

¿Cómo se calcula la ayuda máxima correspondiente a la línea 2?

La cuantía máxima de la ayuda será la siguiente, siempre que el volumen de operaciones en 2020 haya caído un 30% respecto al volumen de operaciones en 2019:

- Con 10 empleados o menos: 40% x VO 2019 x (% caída VO - 30%)

- Con más de 10 empleados: 20% x VO 2019 x (% caída VO - 30%)

En la siguiente tabla se muestran algunos ejemplos en función del número de empleados y del volumen de operaciones en 2019 y 2020:

|

Ejemplo |

A |

B |

C |

D |

|

Volumen operaciones 2019 |

250.000 |

450.000 |

2.000.000 |

740.000 |

|

Volumen operaciones 2020 |

170.000 |

351.000 |

200.000 |

333.000 |

|

Número de empleados |

3 |

7 |

22 |

15 |

|

% caída volumen operaciones |

32% |

22% |

90% |

55% |

|

% caída volumen operaciones que supera el 30% |

2% |

- |

60% |

25% |

|

Cuantía ayuda antes de aplicación de límites |

2% x 40% x 250.000 = 2.000 |

- |

60% x 20% x 2.000.000 = 240.000 |

25% x 20% x 740.000 = 37.000 |

|

Cuantía máxima de la ayuda |

4.000 (mínima) |

Ninguna |

200.000 (máxima) |

37.000 |

¿Cómo se calcula la ayuda máxima correspondiente a la línea 3 en caso de una empresa no perteneciente a un grupo?

Se calculará de la misma forma que se calcula la cuantía máxima de la ayuda para la Línea 2 (ver pregunta frecuente nº 3), pero se aplicará sobre la misma el porcentaje de ayuda atribuible a Euskadi. Este porcentaje será calculado, a su vez, en función del peso relativo de las retribuciones del trabajo personal de los perceptores con residencia en Euskadi declaradas en la declaración informativa resumen anual de retenciones e ingresos a cuenta (modelo 190) del ejercicio 2020, respecto del total de retribuciones del trabajo personal declaradas en dicho modelo, en aplicación de la letra b) del artículo 8.2.

En la tabla siguiente se muestran algunos ejemplos en función del número de empleados, del volumen de operaciones en 2019 y 2020 y del peso relativo de retribuciones de trabajo personal en Euskadi:

|

Ejemplo |

A |

B |

C |

D |

E |

|

Número empleados |

8 |

7 |

5 |

52 |

41 |

|

VO 2019 |

16.200.000 |

21.300.000 |

25.000.000 |

15.000.000 |

28.000.000 |

|

VO 2020 |

11.000.000 |

12.100.000 |

17.200.000 |

10.425.000 |

16.300.000 |

|

% caída del volumen operaciones |

32,10% |

43,19% |

31,20% |

30,50% |

41,79% |

|

Cuantía máxima ayuda |

136.080 |

200.000(1) |

120.000 |

15.000 |

200.000(2) |

|

% relativo retribuciones trabajo personal CAE respecto del total |

100% |

100% |

75% |

80% |

90% |

|

Cuantía máxima ayuda Euskadi |

136.080 |

200.000 |

90.000 |

12.000 |

180.000 |

(1) El cálculo del 40% de la caída del volumen de operaciones en el año 2020 respecto del año 2019 que supera el 30 % es superior a 200.000 euros.

(2) El cálculo del 20% de la caída del volumen de operaciones en el año 2020 respecto del año 2019 que supera el 30 % es superior a 200.000 euros.

¿Cómo se calcula la ayuda máxima correspondiente a la línea 3 en caso de un grupo en régimen de consolidación fiscal en 2020?

Según lo previsto en el artículo 8.3, en caso de grupos que tributen en el régimen de consolidación fiscal en el IS, para el cálculo del volumen de operaciones a considerar para obtener la caída de la actividad se sumarán los volúmenes de operaciones de todas las entidades que formaron parte del mismo grupo tanto en 2019 como en 2020.

Respecto al número de empleados del grupo, éste será la suma del número medio en 2020 de perceptores de rendimientos dinerarios del trabajo de las declaraciones mensuales o trimestrales de retenciones e ingresos a cuenta (modelos 110-111), de las sociedades del grupo en 2020. Asimismo, los límites mínimo y máximo establecidos en el artículo 8.2, de 4.000 euros y 200.000 euros respectivamente, se aplicarán al grupo en su conjunto, antes de aplicar el % atribuible a Euskadi.

Se totalizarán las magnitudes de las sociedades según lo señalado anteriormente, incluso la aplicación de los límites mínimo y máximo, y se aplicará el % atribuible a Euskadi para obtener la cuantía máxima atribuible a Euskadi.

Ejemplo: Un grupo integrado en 2020 por las sociedades A, B y C solicita la ayuda en Euskadi. En 2019 la sociedad C no estaba todavía integrada en el grupo. En 2019, sin embargo, formaba parte del grupo la sociedad D, no así en 2020. A efectos del cálculo de la cuantía máxima para el grupo los parámetros son los siguientes:

|

Sociedad |

En grupo en 2019 |

En grupo en 2020 |

VO 2019 |

VO 2020 |

VO 2019 para cálculo grupo |

VO 2020 para cálculo grupo |

Nº empleados 2020 |

Modelo 190 2020 retribuciones trabajo personal perceptores residentes en Euskadi |

Modelo 190 2020 total retribuciones trabajo personal |

|

A |

x |

x |

60.000 |

3.000 |

60.000 |

3.000 |

3 |

120.000 |

120.000 |

|

B |

x |

x |

100.000 |

15.000 |

100.000 |

15.000 |

4 |

80.000 |

160.000 |

|

C |

x |

40.000 |

2.000 |

(1) |

(1) |

9 |

200.000 |

360.000 |

|

|

D |

x |

|

20.000 |

10.000 |

(2) |

(2) |

(2) |

(2) |

(2) |

|

Grupo |

160.000 |

18.000 |

16 |

400.000 |

640.000 |

(1) No formaba parte del grupo en 2019.

(2) No forma parte del grupo en 2020 por lo que no se debe considerar dentro del grupo a efectos de la ayuda, y por tanto no se tendrán en cuenta sus parámetros, tales como volumen de operaciones, nº medio de empleados o retribuciones de trabajo personal.

El volumen de operaciones del 2019 y 2020 del grupo será la suma de los correspondientes a las entidades A y B, mientras que para determinar el nº de empleados medios y el peso relativo a las retribuciones de trabajo personal atribuibles a Euskadi se tomarán las magnitudes correspondientes a las tres sociedades integrantes del grupo en 2020, A, B y C. De esta forma:

|

VO 2019 grupo: |

160.000 euros |

|

VO 2020 grupo: |

18.000 euros |

|

Nº empleados grupo en 2020: |

16 empleados |

|

% caída facturación grupo: |

((160.000 – 18.000) / 160.000) x 100= 88,75% |

|

% atribuible a CAPV: |

(400.000 / 640.000) x 100 = 62,5% |

|

Cuantía máxima total: |

160.000 x 20% x (88,75% - 30%) = 18.800 euros |

|

Cuantía máxima atribuible a CAPV: |

18.800 x 62,5% = 11.750 euros |

En el caso de la línea 2, del cálculo de la cuantía máxima de la ayuda me corresponde una ayuda de 2.500 €. ¿Tengo derecho a la ayuda? ¿Por qué importe?

Sí, tienes derecho a la ayuda siempre y cuando se cumplan todas las condiciones de elegibilidad y requisitos previstos en la Orden.

En el caso que nos ocupa, el importe de la cuantía máxima de la ayuda para la línea 2 serán 4.000 €, ya que la ayuda máxima no podrá ser inferior a 4.000 euros ni superior a 200.000 euros, en aplicación de la letra b) del artículo 8.2.

Nota: Ver pregunta siguiente.

En el caso de la línea 2, una empresa tiene deuda admisible por un importe de 2.500 €, sin embargo, tras el cálculo de la cuantía máxima le correspondería un importe de 4.000 €, ¿Cuál es el importe subvencionable?

El importe máximo subvencionable es 2.500 €, ya que en ningún caso se concederán ayudas por importe superior a la cuantía solicitada ni a la que resulte fijada tras la materialización, en su caso de la comprobación de la deuda admisible, según lo señalado en los artículos 8.1 y 10.3.

El límite mínimo de 4.000 euros se aplica en el cálculo de la cuantía máxima de la ayuda para las líneas 2 y 3, según la cual la ayuda máxima no podrá ser inferior a 4.000 euros ni superior a 200.000 euros, en aplicación de la letra b) del artículo 8.2.

Por ello, en este caso correspondiente a la Línea 2, aunque el importe resultante del cálculo de la cuantía máxima es 4.000 € en aplicación del límite mínimo, si la deuda admisible es inferior, la ayuda será el importe de dicha deuda.

A continuación, se relacionan varios ejemplos de las limitaciones de la deuda admisible.

|

Ejemplo |

A |

B |

C |

D |

|

Línea por la que opta a la ayuda |

1 |

1 |

2 |

2 |

|

Cuantía ayuda antes de aplicación de límites |

3.000 |

3.000 |

2.300 |

2.300 |

|

Cuantía máxima ayuda |

3.000 (1) |

3.000 (1) |

4.000 |

4.000 |

|

Deuda admisible |

5.600 |

1.800 |

5.600 |

1.800 |

|

Cuantía máxima ayuda Euskadi |

3.000 |

1.800 |

4.000 |

1.800 |

(1) La cuantía máxima de la ayuda en la línea 1 en todo caso será 3.000 euros.

- ¿Para qué tengo que destinar el dinero?

- ¿Cómo calculo las pérdidas contables?

- ¿Es subvencionable un préstamo formalizado antes del 01/03/2020?

- ¿Cuál es el importe subvencionable de un préstamo? ¿cómo lo reflejo en la solicitud?

- ¿Qué puedo incluir dentro de “otros costes fijos no cubiertos”?

- ¿Son subvencionables los seguros sociales de mayo 2021 que pago en junio? ¿y las nóminas de mayo 2021 pagadas en junio?

- ¿Son subvencionables los aplazamientos de deuda con las haciendas?

- ¿Puedo presentar deudas que ya he pagado a la fecha de la solicitud?

- Soy una agencia de viaje que tengo deudas con mis clientes por anulaciones de viajes en el periodo subvencionable ¿son estas deudas subvencionables?

- ¿Qué puedo considerar como compromiso contractual a efectos de esta subvención?

- He recibido otras ayudas ¿pueden ser incompatibles con esta subvención?

¿Para qué tengo que destinar el dinero?

Sufragar deudas devengadas entre:

- el 01/03/2020 y el 31/05/2021 que no estuvieran pagadas al 31/05/2021

- entre el 1 de junio de 2021 y el 30 de septiembre de 2021, y se encuentren pendientes de pago a esta última fecha

y cuyos compromisos contractuales sean anteriores al 13/03/2021. En el caso de facturas posteriores al 13/03/2021 que provengan de compromisos anteriores al 13/03/2021, habrá que indicar la fecha de contrato, pedido, aceptación de oferta o presupuesto, acuerdo de suministro o similar.

Las facturas serán subvencionables por el importe de la base imponible, excluido el IVA o impuesto indirecto equivalente.

Compensar pérdidas contables ocasionadas por el desarrollo de la actividad empresarial entre el 1 de marzo de 2020 y el 30 de septiembre de 2021, siempre que provenga de compromisos contractuales anteriores al 13/03/2021.

¿Cómo calculo las pérdidas contables?

En el apartado solicitud de la documentación tiene a su disposición el modelo Excel a cumplimentar para calcular sus pérdidas. Antes de comenzar a rellenar el estado de gastos e ingresos que le permitirá calcular las pérdidas contables propias de la actividad empresarial, lea atentamente las notas aclaratorias y explicativas que se detallan en las pestañas 2 y 3 del modelo Excel.

¿Es subvencionable un préstamo formalizado antes del 01/03/2020?

Solo son subvencionables aquellos préstamos formalizados entre el 01/03/2020 y 13/03/2021 o aquellos formalizados entre el 13/03/2021 y el 30/09/2021 siempre que se hayan comprometido antes del 13/03/2021.

¿Cuál es el importe subvencionable de un préstamo? ¿cómo lo reflejo en la solicitud?

Será subvencionable el importe pendiente de pago al 30/09/2021 por préstamos formalizados entre el 01/03/2020 y 30/09/2021 siempre que se hayan comprometido antes del 13/03/2021.

No serán subvencionables los importes correspondientes a novaciones y aplazamientos de préstamos concedidos con anterioridad al 01/03/2020.

Al realizar la solicitud, en el Excel a rellenar correspondiente a las deudas bancarias tanto con aval como sin aval, en la columna “nominal de la deuda” se indicará el importe inicial del préstamo, y en la columna “importe a reducir” el importe pendiente de pago del préstamo a 30/09/2021 al que se va a destinar la ayuda.

¿Qué puedo incluir dentro de “otros costes fijos no cubiertos”?

Entre otros, se considerarán los gastos relativos al suministro de energía y al coste de cambio de potencia, los costes salariales y los seguros sociales obligatorios correspondientes a la actividad por la que se acceda a la ayuda y que se encuentren soportados por facturas u otro tipo de documentos justificativos admitidos en derecho.

Se indicará el concepto de los mismos, el importe y, en su caso aquellos datos relevantes que a juicio del solicitante permitan la verificación razonable de que se trata de un gasto subvencionable.

¿Son subvencionables los seguros sociales de 2021? ¿y las nóminas de 2021?

Tenemos que distinguir dos plazos:

- Si la obligación de pago ha sido devengada en el período comprendido entre el 01/03/2020 y el 31/05/2021 y se encuentren pendientes de pago a esta última fecha, se pueden incluir (Se incluirán en “Otros gastos fijos no cubiertos”).

- Si la obligación de pago ha sido devengada en el período comprendido entre el 01/06/2021 y el 30/09/2021 y se encuentren pendientes de pago a esta última fecha, se pueden incluir (Se incluirán en “Otros gastos fijos no cubiertos”).

¿Son subvencionables los aplazamientos de deuda con las haciendas?

Tenemos que distinguir dos plazos:

- Siempre que el aplazamiento sea para el pago de las deudas contraídas en el periodo entre el 01/03/2020 y el 31/05/2021. (Se incluirán en “Otros gastos fijos no cubiertos”).

- Siempre que el aplazamiento sea para el pago de las deudas contraídas en el periodo entre el 01/06/2021 y el 30/09/2021. (Se incluirán en “Otros gastos fijos no cubiertos”).

¿Puedo presentar deudas que ya he pagado a la fecha de la solicitud?

Tenemos que distinguir dos plazos:

- Siempre que dichas deudas se hayan devengado entre el 01/03/2020 y el 31/05/2021 y provengan de compromisos anteriores a 13/03/2021, y no estuvieran pagadas a 31/05/2021.

- Siempre que dichas deudas se hayan devengado entre el 01/03/2020 y el 30/09/2021 y provengan de compromisos anteriores a 13/03/2021, y no estuvieran pagadas a 30/09/2021.

Soy una agencia de viaje que tengo deudas con mis clientes por anulaciones de viajes en el periodo subvencionable ¿son estas deudas subvencionables?

En los supuestos de las agencias de viajes, serán también gastos elegibles, aquellos reembolsos pendientes a los clientes, en el marco de los viajes combinados, bien por anulación del mismo, bien por no renovación del bono, en aquellos supuestos en que la Agencia de viajes no pueda recuperar dichos reembolsos de su proveedor de la cadena de valor, por quiebra, concurso de acreedores o situaciones similares.

¿Qué puedo considerar como compromiso contractual a efectos de esta subvención?

A efectos de esta subvención, entre otros, se considerarán compromisos contractuales:

- contratos formales firmados por ambas partes.

- pedidos, aceptación de ofertas o presupuestos.

- contratos de consumo- concesión de maquinaria.

- contratos de suministro.

- otros de carácter similar.

He recibido otras ayudas ¿pueden ser incompatibles con esta subvención?

Si la ayuda recibida con anterioridad, no se ha utilizado para saldar las deudas que se presentan como justificación en esta ayuda, serían compatibles.

Fecha de última modificación: